Xử lý nợ xấu ngân hàng: Đã đến lúc cần hành lang pháp lý cao hơn

Trong bối cảnh lo ngại nợ xấu tăng cao, nhiều ngân hàng đã đưa tỷ lệ bao phủ nợ xấu đạt trên 100%, thậm chí một số ngân hàng đạt trên 200%-300%.

|

| Ảnh minh họa. (Nguồn: CTV/Vietnam+) |

Báo cáo tài chính của nhiều ngân hàng vừa công bố cho thấy nợ xấu tiềm tàng mới rất đáng lo ngại vì ảnh hưởng bởi đợt dịch bệnh COVID-19 lần thứ tư này, khi sức chịu đựng của doanh nghiệp và người dân đã tới hạn.

Vì vậy, cả Chính phủ và Ngân hàng Nhà nước đã có nhiều cảnh báo nợ xấu sẽ tăng lên, thậm chí khả năng tăng mạnh thời gian tới và đã có kiến nghị “nâng cấp” Nghị quyết 42 về thí điểm xử lý nợ xấu lên thành Luật.

Diễn biến nợ xấu

Theo báo cáo 6 tháng đầu năm 2021 của Ngân hàng Nhà nước, dưới tác động của dịch bệnh COVID-19, tỷ lệ nợ xấu nội bảng có xu hướng tăng trong các tháng đầu năm 2021, từ mức 1,69% hồi cuối năm 2020 lên mức 1,78% vào thời điểm cuối tháng 4/2021.

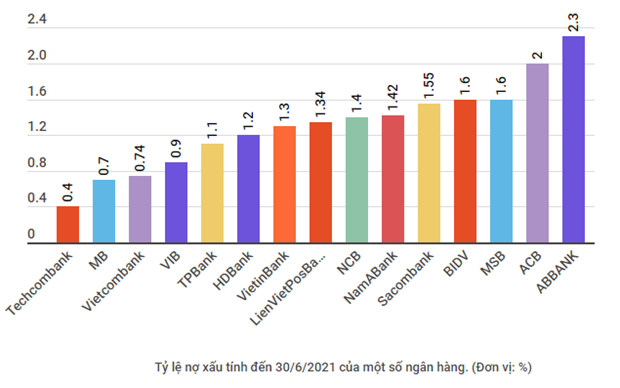

Về tổng thể, dữ liệu nhiều thành viên trong nhóm 19 ngân hàng thương mại niêm yết trên thị trường chứng khoán cho thấy nợ xấu cũng tăng, song đều dưới mốc 3% và đa số dưới 1,5%.

Các chuyên gia nhận định trong bối cảnh tác động tiêu cực và lâu dài của đại dịch COVID-19, tình hình nợ xấu như vậy là tích cực, nếu không nói là kỳ tích trong kiểm soát chất lượng tín dụng.

Một số ngân hàng có tỷ lệ nợ xấu rất thấp, dưới 1% như: Techcombank (0,4%), MB (0,7%), Vietcombank (0,74%), VIB (0,9%). Đây đều là những ngân hàng được thị trường đánh giá cao về chất lượng tài sản trong vài năm trở lại đây.

Việc Techcombank và MB có tỷ lệ nợ xấu thấp hơn cả Vietcombank là một tín hiệu mới, cho thấy nhóm ngân hàng thương mại tư nhân đã đặt chú trọng nhiều hơn vào quản trị rủi ro.

Các ngân hàng có tỷ lệ nợ xấu cao nửa đầu năm 2021 từ 2% là SHB, Eximbank, ACB và VietABank đều ở mức 2%; ABBank (2,3%), PGBank (2,7%), Bản Việt (2,8%).

Thực tế ghi nhận từ báo cáo tài chính quý 2/2021 của các ngân hàng cho thấy hơn nửa số ngân hàng đều ghi nhận số dư nợ quá hạn tăng cao so với cuối năm 2020.

Đáng chú ý, nợ xấu nhóm 4, 5 của một vài đơn vị tăng mạnh so với cuối năm 2020. Một số ngân hàng lớn tăng mạnh nợ nhóm 5 (nợ có khả năng mất vốn) như VietinBank tăng tới 103% và chiếm tới trên 80% tổng nợ xấu của ngân hàng; Vietcombank cũng tăng tới 19%, chiếm 75% tổng nợ xấu; MB tăng 145%, chiếm 50% tổng nợ xấu.

Ngoài ra, một số ngân hàng thương mại có quy mô tài sản nhỏ hơn nhưng nợ nhóm 4,5 tăng khá cao như: SHB nợ nhóm 5 tăng 29%; HDBank nợ nhóm 5 tăng 31%; ABBank nợ nhóm 5 tăng 40%, NamABank nợ xấu nhóm 5 tăng tới 100%; PGBank và Vietbank nợ nhóm 4 tăng 100%.

|

Ở chiều ngược lại, Kienlongbank đã có cú xoay chuyển ngoạn mục khi giảm tới 73% số dư nợ xấu so với hồi cuối năm 2020. Lý do là bởi ngay trong quý đầu năm 2021, Kienlongbank đã xử lý xong toàn bộ tài sản bảo đảm, hoàn thành việc thu hồi nợ gốc và lãi phải thu của các khoản vay có tài sản bảo đảm là cổ phiếu của Sacombank. Điều này khiến số dư nợ xấu tại Kienlongbank giảm mạnh, nhất là với nợ nhóm có khả năng mất vốn, giảm 4 lần so với trước.

Trích lập dự phòng lên mức kỷ lục

Ông Nguyễn Quốc Hùng-Tổng thư ký Hiệp hội Ngân hàng Việt Nam (VNBA), nhấn mạnh ảnh hưởng của dịch bệnh COVID-19 tới ngành ngân hàng là rất lớn, đặc biệt là nguy cơ tiềm ẩn trong tương lai.

“Theo tôi biết, số nợ cơ cấu theo Thông tư 01/2020 và Thông tư 03/2021 hiện nay là 347.000 tỷ đồng. Nhưng con số này khả năng sẽ còn lớn hơn và gia tăng trong thời gian tới,” ông Hùng dự báo.

Trước những diễn biến nghiêm trọng của dịch bệnh, chuyên gia tài chính ngân hàng tiến sỹ Nguyễn Trí Hiếu cũng cho biết việc giãn cách xã hội đảm bảo phòng chống dịch COVID-19 tại nhiều tỉnh, thành phố đang ảnh hưởng rất lớn đến hoạt động sản xuất của doanh nghiệp, nhất là ở những khu vực tập trung các khu công nghiệp lớn. Sản xuất, kinh doanh của doanh nghiệp gặp khó sẽ tác động khiến tỷ lệ nợ xấu nội bảng của hệ thống các tổ chức tín dụng tăng trong thời gian tới.

Chính vì vậy, chỉ trong 6 tháng đầu năm, các ngân hàng từ khối quốc doanh đến thương mại cổ phần đều tăng mạnh chi phí dự phòng.

Ở khối ngân hàng quốc doanh, chi phí dự phòng rủi ro 6 tháng đầu năm tại Vietcombank tăng 37% so với cùng kỳ 2020 và lên 5.500 tỷ đồng. VietinBank cũng trích lập gần 8.500 tỷ đồng trong nửa đầu năm, tăng 28% so với cùng kỳ. BIDV trong sáu tháng đầu năm cũng đã có mức trích lập dự phòng tăng 48% so với cùng kỳ.

Trong khối ngân hàng thương mại cổ phần, ACB là ngân hàng có mức trích lập chi phí dự phòng rủi ro tăng tới 66%, lên hơn 6.350 tỷ đồng, MB cũng tăng chi phí dự phòng lên hơn 4.200 tỷ đồng, Techcombank tăng 19,6% lên 1.448 tỷ đồng…

Các ngân hàng nhỏ cũng tích cực trích lập, chẳng hạn tại ABBank, chi phí dự phòng nợ xấu tăng 43% so với cùng kỳ và lên 320 tỷ đồng; SeABank tăng 44%, lên 417 tỷ đồng.

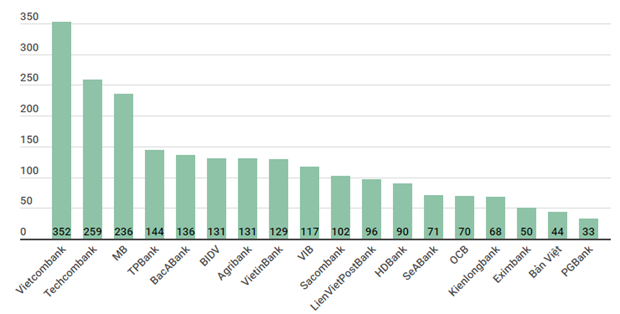

Trong bối cảnh này, tỷ lệ bao phủ nợ xấu tại nhiều ngân hàng cũng đã lên mức kỷ lục. Theo thống kê thì hiện nay, nhiều ngân hàng đưa tỷ lệ bao phủ nợ xấu đạt trên 100%, thậm chí một số ngân hàng đạt trên 200%-300%.

Cụ thể, Vietcombank vẫn đang là “quán quân” về tỷ lệ bao phủ nợ xấu. Tại thời điểm 30/6, tỷ lệ bao phủ nợ xấu tại ngân hàng này là 352%, tức cứ 100 đồng nợ xấu thì ngân hàng này đã dự phòng tới 352 đồng. Trước đó, hồi đầu năm, tỷ lệ này chạm mức kỷ lục 379%.

Tiếp đến, Techcombank trích lập dự phòng giúp tỷ lệ bao phủ nợ xấu đến cuối tháng Sáu đạt 259%. Tỷ lệ này tại MB tăng từ 134% hồi đầu năm lên 236% cuối tháng Sáu, trong khi ACB cũng cải thiện mạnh từ 160% lên 208%, TPBank là 144%.

VietinBank, Agribank, BIDV cũng đã đưa tỷ lệ bao phủ nợ xấu lên lần lượt là 129%, 131% và 131%.

|

| Tỷ lệ bao phủ nợ xấu của một số ngân hàng tính đến tháng 6/2021. (Đơn vị: %) |

Tuy nhiên, cũng có một số ngân hàng nhỏ như Saigonbank, SeABank, Eximbank, PGBank đã tỏ ra thận trọng hơn với nợ xấu khi tăng mạnh trích lập dự phòng trong nửa đầu năm 2021 so với cùng kỳ 2021. Nhưng dù có tăng mạnh trích lập dự phòng thì tỷ lệ bao phủ nợ xấu của nhóm này vẫn rất thấp như PGBank tỷ lệ bao phủ nợ xấu chỉ 33%; Bản Việt là 44%, VietBank là 53%, Saigonbank là 53%…

Tỷ lệ bao phủ được xem là bộ đệm để các ngân hàng ứng phó với các cú sốc tốt hơn trong tương lai. Ngoài ra, đây cũng có thể xem như “của để dành” bởi không phải khoản nợ xấu nào cũng bị mất sạch. Theo đó, một phần trong khoản trích lập này có thể được hoàn nhập trở lại khi thu hồi được nợ và chuyển hoá thành lợi nhuận.

Cần xây dựng luật về xử lý nợ xấu

Trước những lo ngại nợ xấu tăng cao, Ngân hàng Nhà nước đang lấy ý kiến cho dự thảo chính sách xử lý nợ xấu.

Theo lý giải của Ngân hàng Nhà nước, trải qua gần 05 năm đi vào thực tiễn, các giải pháp nêu tại Nghị quyết số 42 về thí điểm xử lý nợ xấu đã tạo ra những chuyển biến tích cực trong công tác xử lý nợ xấu và góp phần không nhỏ vào kết quả công tác cơ cấu lại hệ thống các tổ chức tín dụng gắn với xử lý nợ xấu giai đoạn 2016-2020.

Tuy nhiên, đây là Nghị quyết thí điểm nên hiệu lực chỉ kéo dài 5 năm, đến ngày 15/8/2022 sẽ hết hiệu lực thi hành. Khi đó, toàn bộ cơ chế về xử lý nợ xấu theo Nghị quyết 42 đang được thực hiện sẽ chấm dứt, việc xử lý nợ xấu của tổ chức tín dụng, VAMC sẽ thực hiện theo quy định của pháp luật có liên quan, không được ưu tiên áp dụng một số chính sách được quy định tại Nghị quyết 42.

Ngoài ra, trong quá trình triển khai Nghị quyết 42, vẫn còn tồn tại các khó khăn, vướng mắc liên quan đến cơ sở pháp lý cũng như quá trình thực thi. Nguyên nhân của các khó khăn, vướng mắc tập trung ở việc áp dụng pháp luật còn thiếu đồng bộ do có sự khác nhau giữa nội dung Nghị quyết số 42 với pháp luật chuyên ngành.

Theo đó, Ngân hàng Nhà nước đề xuất Quốc hội xem xét xây dựng Luật về xử lý nợ xấu của các tổ chức tín dụng theo hướng tiếp tục kế thừa các quy định về xử lý nợ xấu tại Nghị quyết số 42 còn phù hợp đồng thời sửa đổi, bổ sung một số quy định tại Nghị quyết số 42 mà thực tiễn triển khai trong thời gian qua gặp khó khăn, vướng mắc./.

Nguồn: Báo xây dựng