Tình hình bất động sản TP.HCM 2024 có gì thay đổi?

Năm 2023, thị trường bất động sản nhà ở TP. HCM và vùng phụ cận ghi nhận nhiều biến động về nguồn cung lẫn lượng tiêu thụ ở hầu hết các phân khúc. Mặt bằng giá vẫn duy trì ở mức cao và không có nhiều biến động rõ nét trong năm. Bước sang năm 2024, dự báo thị trường tiếp tục duy trì trạng thái tương đương năm 2023, mức độ chuyển biến tích cực tùy vào từng phân khúc cụ thể.

Thị trường Bất động sản TP.HCM và vùng phụ cận 2023 sụt giảm về nguồn cung lẫn cầu.

Ở TP. HCM và vùng phụ cận, thị trường bất động sản sơ cấp ghi nhận sự sụt giảm đáng kể về nguồn cung lẫn lượng tiêu thụ trong các phân khúc chủ đạo. Các động thái từ Chính phủ nhằm tháo gỡ khó khăn cho thị trường như: Nghị quyết 33/NQ-CP, Công điện số 469/CĐ-TTg, Thông tư 02/2023/TT-NHNN, Thông tư 03/2023/TT-NHNN,… được kỳ vọng sẽ mang lại nhiều tín hiệu tích cực cho thị trường trong thời gian tới khi đã đủ độ “ngấm”.

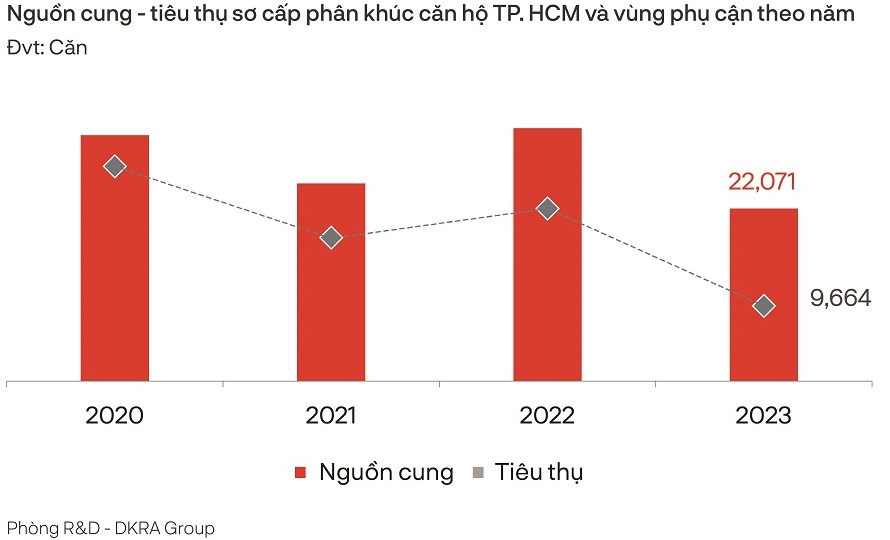

Nguồn cung căn hộ năm 2023 đạt mức thấp nhất trong vòng 5 năm qua

Phân khúc đất nền trong năm 2023 đón nhận 22 dự án với nguồn cung khoảng 1,850 nền, giảm 73% so với năm 2022, đây là mức thấp nhất trong 5 năm qua. Lượng tiêu thụ đạt khoảng 751 nền, xấp xỉ 41% tổng nguồn cung mở bán mới, giảm 84% so với năm trước. Giao dịch phát sinh chủ yếu ở nhóm sản phẩm có mức giá 12.9 – 14.9 triệu đồng/m2 và diện tích phổ biến từ 70 – 90 m2. Thị trường đất nền vùng phụ cận tiếp tục giữ vị thế chủ lực, tập trung chủ yếu ở Bình Dương khi chiếm 47% nguồn cung toàn thị trường. Mặt bằng giá sơ cấp ghi nhận mức giảm 10% – 13% so với năm 2022. Thị trường thứ cấp ghi nhận mức giảm 13% – 17% so với đầu năm 2023, tuy nhiên, mức giảm này diễn ra cục bộ ở nhóm khách hàng sử dụng vốn vay, cũng như tại một số dự án có quy mô lớn chưa hoàn thiện hạ tầng – pháp lý.

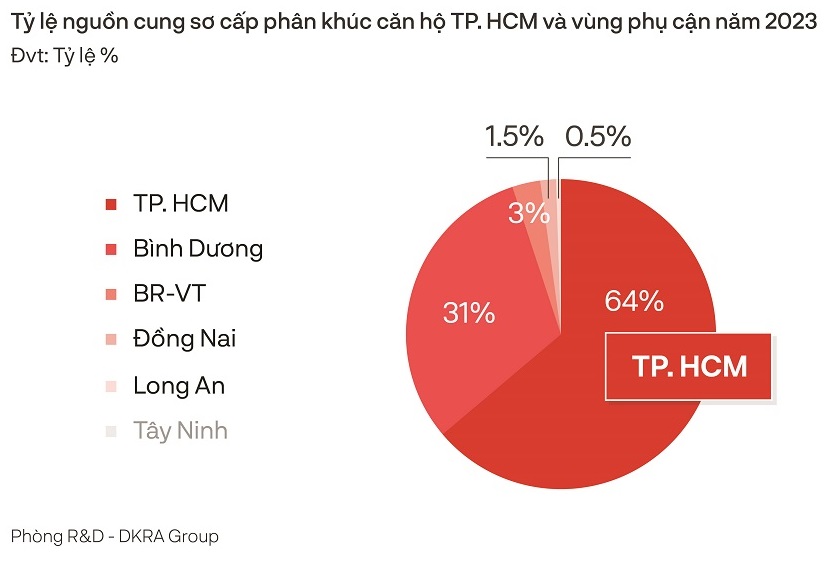

Phân khúc căn hộ ghi nhận 126 dự án sơ cấp triển khai bán hàng (khoảng 22,071 căn) trong năm, giảm 32% so với năm 2022, đây cũng là mức thấp nhất trong vòng 5 năm qua. Nguồn cung mở bán phân bổ chủ yếu tại TP.HCM (tập trung tại khu Đông) và Bình Dương. Lượng tiêu thụ đạt khoảng 9,664 căn, bằng 44% nguồn cung sơ cấp và giảm 56% so với năm 2022.

Lượng tiêu thụ sơ cấp tập trung ở những dự án tầm trung có mức giá từ 40 – 55 triệu đồng/m2, đã hoàn thiện pháp lý, tiến độ xây dựng nhanh chóng, thuận tiện kết nối về trung tâm thành phố. Mặt bằng giá bán sơ cấp không có nhiều biến động so với đầu năm, tuy nhiên các chủ đầu tư đã đẩy mạnh áp dụng nhiều chính sách chiết khấu thanh toán nhanh, ân hạn gốc, lãi vay,… nhằm kích cầu thị trường. Trong khi đó, thanh khoản thứ cấp vẫn ở mức thấp, mặt bằng giá thứ cấp giảm khoảng 3% – 8% so với cuối năm 2022, phần lớn ở những dự án đang trong giai đoạn hoàn thiện pháp lý hoặc chậm trễ tiến độ xây dựng.

Nguồn cung mới nhà phố/biệt thự khu vực TP. HCM và vùng phụ cận ghi nhận sự sụt giảm mạnh so với năm 2022. Trong năm 2023, thị trường đón nhận 907 căn nhà phố/biệt thự đến từ 28 dự án, giảm 87% so với năm trước, các địa phương có mức giảm sâu nhất là Đồng Nai, Long An và TP. HCM. Lượng tiêu thụ mới của thị trường ở mức rất thấp, khoảng 315 căn, tương đương tỷ lệ 35% nguồn cung mới, chỉ bằng 8% so với năm 2022. Giao dịch phát sinh chủ yếu ở nhóm sản phẩm có mức giá trung bình từ 1.9 – 2.4 tỷ đồng/căn và tập trung chủ yếu trong giai đoạn 6 tháng đầu năm. Bình Dương là địa phương dẫn dắt phân khúc nhà phố/biệt thự TP. HCM và vùng phụ cận khi chiếm khoảng 47% tỷ trọng nguồn cung và 45% lượng tiêu thụ mới toàn thị trường. Trước áp lực của các loại chi phí đầu vào, mặt bằng giá sơ cấp vẫn ghi nhận mức giảm trung bình 6% – 10% so với lần mở bán trước đó. Tuy nhiên, hàng loạt chính sách chiết khấu, khuyến mãi, hỗ trợ lãi suất, kéo dài thời gian thanh toán,… đã được các chủ đầu tư áp dụng nhằm kích cầu thị trường. Mặt bằng giá thứ cấp ghi nhận mức giảm trung bình 8% – 10% so với thời điểm đầu năm 2023, thanh khoản thị trường chủ yếu phát sinh ở nhóm dự án có tiến độ thi công đảm bảo, mặt bằng giá hợp lý, pháp lý rõ ràng và được phát triển bởi các chủ đầu tư có uy tín trên thị trường.

Tại thị trường TP. HCM, khu Đông chiếm tỷ lệ cao trong cơ cấu nguồn cung sơ cấp của phân khúc căn hộ.

Bất động sản nghỉ dưỡng giảm mạnh so với cùng kỳ 2022

Ở phân khúc biệt thự nghỉ dưỡng, thị trường ghi nhận 2,542 căn nguồn cung sơ cấp đến từ 67 dự án trong năm 2023, giảm 58% so với năm trước. Tỷ lệ tiêu thụ đạt 21% (tương đương 526 căn), chỉ bằng 13% so với năm 2022. Hầu hết nguồn cung đến từ khu vực miền Trung khi chiếm 36% tổng nguồn cung và 86% tổng lượng tiêu thụ sơ cấp toàn thị trường. Mặt bằng giá bán sơ cấp không biến động so với cùng kỳ và tiếp tục duy trì ở mức cao, khoảng từ 6.0 – 155.7 tỷ đồng/căn. Mặc dù, nhiều chính sách bán hàng được áp dụng như cam kết/chia sẻ lợi nhuận, hỗ trợ lãi suất, ân hạn nợ gốc, ưu đãi thanh toán nhanh,… nhằm gia tăng thanh khoản nhưng không hiệu quả như kỳ vọng.

Phân khúc nhà phố/shophouse nghỉ dưỡng ghi nhận nguồn cung sơ cấp trong năm 2023 đến từ 34 dự án, cung cấp ra thị trường khoảng 3,271 căn, giảm 62% so với năm 2022. Sức cầu thị trường giảm mạnh với lượng tiêu thụ đạt khoảng 366 căn, tương đương 6% so với năm ngoái. Giao dịch đa phần tập trung tại những dự án có pháp lý hoàn thiện, được phát triển bởi các chủ đầu tư lớn và có mức giá dưới 10.0 tỷ đồng/căn. Giá bán sơ cấp không có nhiều biến động rõ nét so với cùng kỳ và vẫn duy trì ở mức cao, trung bình từ 15.0 – 40.0 tỷ đồng/căn. Nhiều chủ đầu tư áp dụng các chính sách kích cầu thị trường và hỗ trợ khách hàng như cam kết thuê lại, mua lại, hỗ trợ lãi suất,…

Phân khúc condotel trong năm 2023 ghi nhận 5,937 căn được mở bán đến từ 45 dự án (trong đó có 04 dự án mới). Tỷ lệ tiêu thụ trên nguồn cung sơ cấp đạt 20% (1,164 căn). Thanh khoản thị trường ở mức thấp, giao dịch tập trung chủ yếu ở những dự án có pháp lý hoàn thiện, được phát triển bởi các chủ đầu tư có tài chính mạnh và có giá trị sản phẩm dưới 3.0 tỷ đồng/căn. Mặt bằng giá sơ cấp không biến động so với năm trước và vẫn neo ở mức cao do chi phí đầu vào cao.

Năm 2024, phân khúc đất nền tiếp tục khan hiếm

Theo dự báo từ DKRA Group, nguồn cung mới phân khúc đất nền trong năm 2024 tiếp tục duy trì sự khan hiếm. Nguồn cung mới dao động khoảng 2,900 – 3,100 nền, tập trung chủ yếu tại Long An, Đồng Nai và Bình Dương. Sự chú ý của thị trường sẽ tập trung ở nhóm sản phẩm được phát triển bởi các chủ đầu tư có uy tín, tiềm lực tài chính mạnh và dự án đã hoàn thiện hạ tầng, pháp lý. Mặt bằng giá đất nền duy trì mức ổn định, khó có sự tăng giá đột biến trong năm 2024.

Ở phân khúc căn hộ, nguồn cung mới dự báo tăng so với năm 2023, dao động ở mức 12,000 – 15,000 căn; tập trung chủ yếu tại TP. HCM khoảng 8,000 – 10,000 căn, Bình Dương khoảng 4,000 – 6,000 căn, Đồng Nai và Bà Rịa – Vũng Tàu với khoảng 300 – 500 căn/mỗi địa phương, các tỉnh thành khác tiếp tục khan hiếm nguồn cung mới. Nguồn cung, sức cầu thị trường vào đầu năm không có nhiều biến động so với cuối năm 2023 và được kỳ vọng khởi sắc từ Quý 3 khi những chính sách pháp lý đủ độ “ngấm” lên thị trường, giúp tháo gỡ các vướng mắc pháp lý, cũng như triển vọng phục hồi của nền kinh tế. Phân khúc căn hộ hạng A duy trì vị thế chủ đạo tại TP. HCM, trong khi căn hộ hạng B và C chiếm tỷ trọng lớn tại Bình Dương và các tỉnh giáp ranh. Mặt bằng giá bán sơ cấp không có nhiều biến động trong năm 2024 hoặc điều chỉnh tăng nhẹ trước áp lực của chi phí đầu vào.

Nguồn cung mới và sức cầu phân khúc nhà phố/biệt thự dự kiến tăng nhẹ, đạt khoảng 1,200 – 1,500 căn. Thị trường Long An, Đồng Nai và Bình Dương có thể dẫn đầu nguồn cung mới, riêng Tây Ninh tiếp tục khan hiếm nguồn cung được mở bán. Sức cầu chung của thị trường có thể khởi sắc vào gần cuối năm 2024, trong đó, nhóm sản phẩm đã hoàn thiện pháp lý, dự án hoàn thiện hạ tầng, được phát triển bởi các chủ đầu tư uy tín sẽ nhận được nhiều sự quan tâm của khách hàng. Mặt bằng giá bán sơ cấp duy trì ở mức ổn định trong năm 2024, đồng thời, các chính sách kích cầu thị trường tiếp tục được nhiều chủ đầu tư áp dụng.

Với bất động sản nghỉ dưỡng, nguồn cung condotel dự báo giảm so với năm 2023.

Theo đó, ở phân khúc này dao động khoảng 800 – 1,000 căn, tập trung phần lớn tại Bà Rịa – Vũng Tàu và Quảng Bình. Trong khi đó, nguồn cung biệt thự nghỉ dưỡng và nhà phố/shophouse nghỉ dưỡng dự báo sẽ tương đương năm 2023, lần lượt dao động ở mức 250 – 300 căn biệt thự nghỉ dưỡng và 200 – 300 căn nhà phố/shophouse nghỉ dưỡng. Sức cầu chung thị trường tiếp tục đà giảm, kéo dài đến hết năm 2024. Mặt bằng giá sơ cấp duy trì ổn định và khó có những biến động rõ nét trong năm tới. Các chính sách chiết khấu, hỗ trợ lãi suất, ân hạn nợ gốc, cam kết cho thuê,… tiếp tục được áp dụng rộng rãi trong năm 2024.

Nguồn: hoanhap.vn