Ngân hàng Nhà nước bơm gần 66.000 tỷ đồng sau Tết

Trong bối cảnh hạn mức tín dụng của các ngân hàng đã được giao lại cho năm 2023, nhu cầu thanh khoản tăng cao khiến NHNN đẩy mạnh bơm ròng tiền Đồng trong tuần đầu tiên sau Tết.

Theo kết quả đấu thầu thị trường mở phiên cuối tuần 3/2 của Ngân hàng Nhà nước (NHNN), trong ngày giao dịch cuối cùng của tuần, nhà điều hành tiếp tục sử dụng linh hoạt công cụ mua – bán tín phiếu trên thị trường mở để điều tiết lượng tiền Đồng trong hệ thống ngân hàng thương mại.

Trong đó, cơ quan quản lý tiền tệ đã thực hiện mua giấy tờ có giá kỳ hạn 7 ngày với 2/2 thành viên tham gia/trúng thầu, khối lượng thực hiện là 2.408,36 tỷ đồng, lãi suất 6%/năm, qua đó bơm lượng tiền Đồng tương ứng vào 2 thành viên này.

|

| Gần 66.000 tỷ đồng đã được NHNN bơm ra trong tuần giao dịch đầu tiên sau Tết Nguyên đán 2023, tính riêng qua giao dịch mới trên thị trường mở. Ảnh: Hoàng Hà. |

Bơm mạnh tiền sau Tết

Ởchiều ngược lại, nhà điều hành cũng đã khởi động lại kênh bán tín phiếu với cùng kỳ hạn 7 ngày để hút bớt tiền Đồng tại các ngân hàng có dấu hiệu dôi dư. Đáng chú ý, có 6 thành viên tham gia chào thầu mua tín phiếu từ NHNN nhưng chỉ 3 thành viên trúng thầu với khối lượng 15.000 tỷ đồng, lãi suất 5,79%/năm.

Như vậy, tính riêng phiên giao dịch cuối tuần, nhà điều hành đã hút ròng gần 12.600 tỷ đồng khỏi thị trường thông qua các giao dịch mua – bán tín phiếu. Tuy nhiên, đây chỉ là diễn biến ghi nhận trong phiên gần nhất, còn nếu tính rộng hơn trong một tuần sau nghỉ Tết Nguyên đán 2023, NHNN vẫn duy trì xu hướng bơm ròng tiền Đồng ra thị trường.

Cụ thể, trong 5 phiên liền trước (27/1 – 2/2), nhà điều hành đã thực hiện giao dịch mua giấy tờ có giá từ các thành viên thị trường với tổng giá trị hơn 78.400 tỷ đồng và không thực hiện bất kỳ giao dịch bán tín phiếu để hút tiền nào.

Nếu trừ đi lượng tiền đã bị hút về trong phiên 3/2, NHNN vẫn bơm ròng gần 65.820 tỷ đồng ra thị trường tuần này. Đáng chú ý, đây chỉ là số liệu tính trên các giao dịch mua – bán tín phiếu phát sinh mới của nhà điều hành trong tuần. Trên thực tế, số tiền Đồng chảy ra thị trường tuần này còn lớn hơn khi các giao dịch bán kỳ hạn trước đó của NHNN đáo hạn, qua đó đẩy dòng tiền từng hút về trước đó ra thị trường.

|

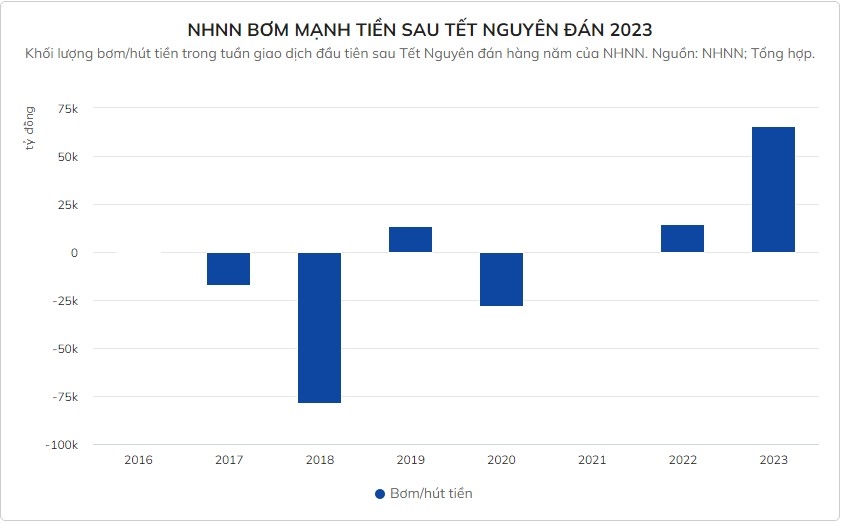

Thực tế, trong khoảng hai năm qua, việc NHNN bơm ròng khối lượng tiền Đồng ra nền kinh tế một tuần liên tiếp không phải chuyện lạ. Tuy nhiên, đây là lần đầu tiên nhà điều hành thực hiện với khối lượng lớn như vậy ngay trong tuần giao dịch đầu tiên sau Tết Nguyên đán.

Trong năm 2022 liền trước, tuần giao dịch đầu tiên sau Tết Nguyên đán cũng ghi nhận xu hướng bơm tiền của NHNN nhưng khối lượng chỉ dưới 14.400 tỷ đồng. Hay như năm 2019, khối lượng tiền được bơm ra trong tuần đầu tiên sau Tết cũng chỉ là gần 13.800 tỷ đồng. Trong khi đó, các năm 2020, 2018, 2017 đều ghi nhận xu hướng hút ròng khối lượng tiền của NHNN giai đoạn này.

Trong bối cảnh NHNN bơm mạnh tiền sau Tết, mặt bằng lãi suất cho vay VNĐ trên kênh liên ngân hàng vẫn duy trì ở mức trên 6%/năm với kỳ hạn qua đêm và trên 11%/năm với kỳ hạn 6-9 tháng. Điều này cho thấy dòng tiền NHNN bơm ra gần đây đều được thị trường hấp thụ và nhu cầu thanh khoản của các ngân hàng thương mại vẫn ở mức cao.

Thậm chí, lãi suất cho vay chéo nhau giữa các ngân hàng kỳ hạn 9 tháng đã lên tới 13%/năm, cao xấp xỉ mức lãi suất cho vay trên thị trường 1 (ngân hàng với khách hàng) tại nhiều nhà băng.

Gần 1,8 triệu tỷ sẽ được bơm ra nền kinh tế qua kênh cho vay

Theo các chuyên gia, lý do chính khiến lãi suất VNĐ liên ngân hàng vẫn duy trì ở mức cao, bất chấp việc NHNN bơm ròng lượng lớn tiền Đồng là các ngân hàng đã được giao lại hạn mức tăng trưởng tín dụng cho năm 2023. Trong bối cảnh dòng tiền gửi của người dân, doanh nghiệp chưa tăng trở lại, dòng tiền bơm ra từ NHNN đóng vai trò quan trọng để các ngân hàng thương mại chuẩn bị cho nhu cầu tín dụng năm 2023.

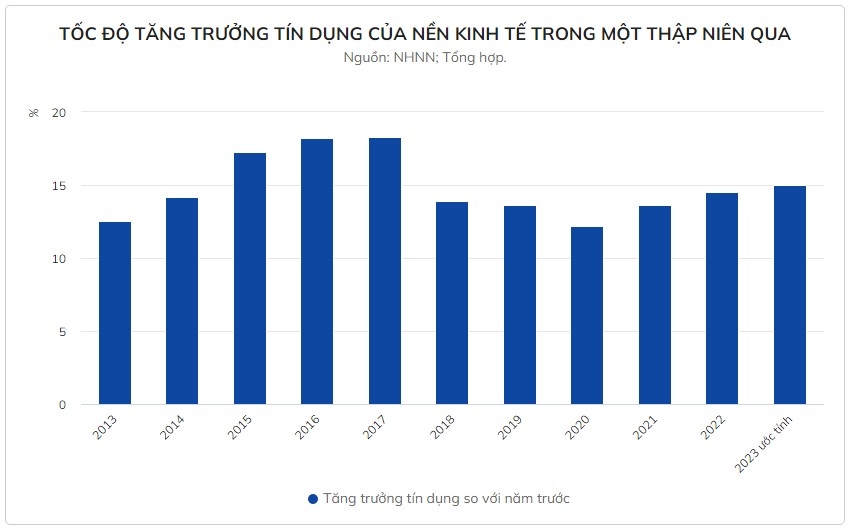

Trong chỉ thị mới của NHNN về việc tổ chức thực hiện các nhiệm vụ trọng tâm của ngành ngân hàng năm nay, nhà điều hành đã đưa ra mức tăng trưởng tín dụng định hướng năm nay vào khoảng 14-15% và có điều chỉnh phù hợp với diễn biến, tình hình thực tế.

Với quy mô tín dụng toàn nền kinh tế vào cuối năm 2022 đạt hơn 11,9 triệu tỷ đồng, mức tăng trưởng tín dụng định hướng kể trên tương đương với việc sẽ có khoảng 1,7-1,8 triệu tỷ đồng được các ngân hàng bơm ròng ra nền kinh tế qua kênh cho vay năm nay.

|

Ngay từ trước Tết Nguyên đán 2023, lãnh đạo nhiều ngân hàng thương mại đã xác nhận việc room tín dụng đã được phân bổ và các ngân hàng cũng đã tạm giao hạn mức tăng trưởng về các chi nhánh. Trong đó, các ngân hàng cũng có chủ trương đẩy hạn mức tăng trưởng ngay từ đầu năm, chi nhánh nào đạt hạn mức tăng trưởng trước sẽ được xem xét, đề xuất cấp thêm tín dụng và ngược lại, chi nhánh nào tăng trưởng chậm sẽ bị “mượn” lại phần room để giao cho chi nhánh khác.

Cũng tại chỉ thị của NHNN, cơ quan quản lý cho biết sẽ thông báo và định kỳ rà soát, xem xét điều chỉnh room tín dụng với từng ngân hàng trên cơ sở tình hình hoạt động, năng lực tài chính và khả năng tăng trưởng tín dụng lành mạnh. Trong đó, căn cứ một số tiêu chí cơ bản như kết quả xếp hạng tổ chức tín dụng, mức độ tập trung tín dụng, lãi suất, việc tham gia hỗ trợ xử lý tổ chức tín dụng yếu kém…

Liên quan vấn đề room tín dụng, các chuyên gia phân tích tại Công ty Chứng khoán Yuanta Việt Nam dự báo tăng trưởng tín dụng năm nay của Vietcombank có thể đạt 17% nhờ tham gia tái cơ cấu một ngân hàng yếu kém và là ngân hàng sức khoẻ tài chính nội tại tốt.

Tương tự, Chứng khoán VNDirect cho rằng NHNN sẽ ưu tiên cấp room tín dụng cao hơn cho các ngân hàng có cơ cấu tín dụng lành mạnh, tham gia tái cơ cấu các ngân hàng yếu kém, chất lượng tài sản tốt, tỷ lệ an toàn vốn cao và quản trị rủi ro tốt. Trong đó, 4 ngân hàng tham gia tái cơ cấu tổ chức tín dụng yếu kém gồm VPBank, MBBank, HDBank và Vietcombank sẽ được nhận hạn mức tín dụng cao hơn so với các ngân hàng khác, qua đó cải thiện thị phần tín dụng trong năm 2023.

Nguồn: Báo xây dựng