Kiểu đòi nợ lạ lùng của TP Bank – Kỳ 2: Liệu TP Bank đã thực sự “có tâm” với khách hàng?

TP Bank từ chối trả lời thông tin có hay không việc khách hàng bị ép mua bảo hiểm?

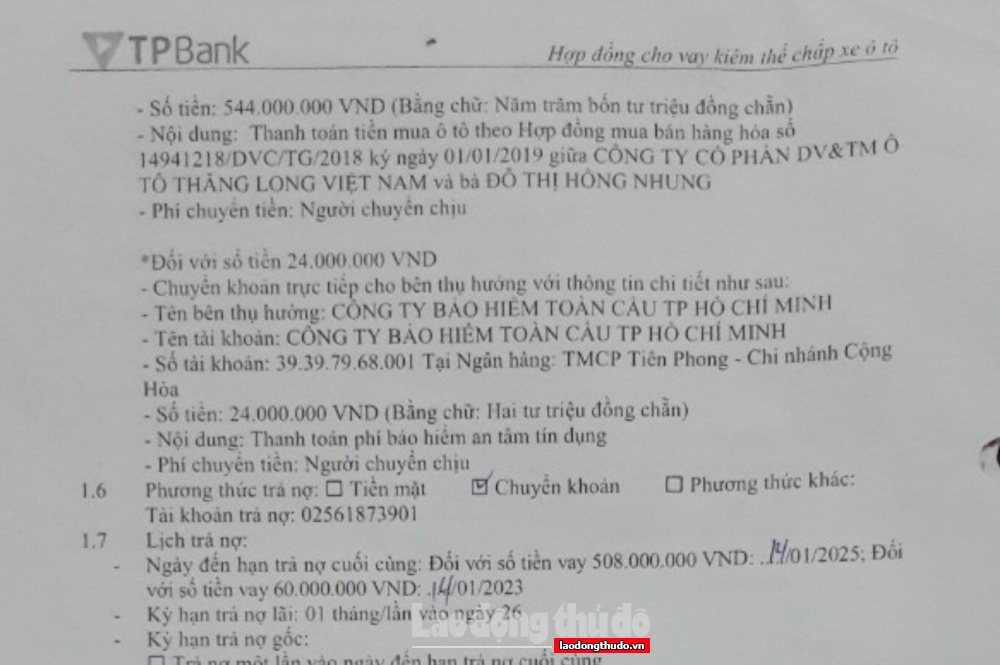

Bên cạnh những nội dung ở bài viết trước “Kiểu đòi nợ lạ lùng của TP Bank – Kỳ 1: Không nhận trả nợ 530 triệu để “siết” ô tô bán đấu giá lấy…400 triệu!”, chị Đỗ Thị Hồng Nhung ở huyện Bình Xuyên, tỉnh Vĩnh Phúc còn phản ánh chị bị nhân viên ngân hàng TP Bank “bắt buộc” phải mua Hợp đồng bảo hiểm xe ô tô, với thời hạn 5 năm từ Công ty Bảo hiểm Toàn Cầu thành phố Hồ Chí Minh, số tiền trị giá là 24 triệu đồng thì mới đủ điều kiện giải ngân vốn vay.

|

| Hợp đồng TP Bank với chị Đỗ Thị Hồng Nhung thể hiện chị Nhung mua bảo hiểm từ Công ty Bảo hiểm Toàn cầu thành phố Hồ Chí Minh khi làm thủ tục vay tiền mua xe ô tô |

Chị Nhung trình bày, sau khi thực hiện ký kết Hợp đồng vay vốn mua xe ô tô, chị Yến (nhân viên ngân hàng TP Bank) gọi điện thoại cho nhân viên Công ty Bảo hiểm Toàn Cầu thành phố Hồ Chí Minh đến làm việc và cho biết, chị phải mua bảo hiểm xe ô tô nếu không ngân hàng không thể giải ngân vốn vay được. Và vì khoản vay của chị là 5 năm, cho nên chị Nhung phải mua bảo hiểm xe ô tô với Công ty Bảo hiểm là 5 năm, với giá 24 triệu đồng.

Liên quan đến phản ánh của chị Nhung về việc bị buộc phải mua bảo hiểm xe ô tô, phóng viên đã liên hệ với bà Nguyễn Thị Diệu Linh – đại diện truyền thông của ngân hàng TP Bank và đề cập nội dung, có hay không việc liên kết giữa TP Bank với Công ty Bảo hiểm Toàn Cầu thành phố Hồ Chí Minh trong việc yêu cầu khách hàng phải mua bảo hiểm xe ô tô? Tuy nhiên, đại diện TP Bank không đưa ra câu trả lời về nội dung này.

Nêu quan điểm về vấn đề này, Luật sư Hoàng Thương Hà – Giám đốc Công ty TNHH Hà Minh Luật cho biết, hiện nay xuất hiện tình trạng các tư vấn tài chính tại một số ngân hàng, lợi dụng việc khách hàng có nhu cầu vay mua xe sẽ “chỉ định” khách hàng chỉ được mua bảo hiểm trong các đơn vị có liên kết, hoặc “ép” khách hàng mua bảo hiểm theo yêu cầu mới được giải ngân rất phổ biến. Theo văn bản hợp nhất số 11/VBHN-BTC ngày 25/2/2020 hợp nhất Nghị định quy định về xử phạt vi phạm hành chính trong lĩnh vực kinh doanh bảo hiểm, kinh doanh xổ số do Bộ Tài chính ban hành, hành vi lợi dụng chức vụ, quyền hạn chỉ định, yêu cầu, ép buộc, ngăn cản tổ chức, cá nhân tham gia bảo hiểm có thể bị xử phạt từ 40 – 50 triệu đồng đối với cá nhân và gấp đôi đối với tổ chức.

Tuy nhiên, việc xử phạt hành chính đối với các cá nhân, tổ chức có hành vi vi phạm trong lĩnh vực này vẫn chưa phổ biến mặc dù đã có hành lang pháp lý. Vì vậy, mới đây Ngân hàng Nhà nước đã ban hành Công văn số 7928/NHNN-TTGSNH ngày 30/10/2020 về hoạt động kinh doanh bảo hiểm, đại lý bảo hiểm. Trong đó, Ngân hàng Nhà nước yêu cầu xử lý nghiêm những trường hợp “ép”, bắt buộc khách hàng mua bảo hiểm nhân thọ và các loại bảo hiểm khác khi cấp tín dụng, gắn việc bắt buộc mua bảo hiểm với việc cấp tín dụng cho khách hàng. Nói cách khác là “ép” khách hàng mua bảo hiểm mới được vay vốn.

Để bảo vệ quyền lợi của mình, các khách hàng khi gặp tình trạng bị “ép” mua bảo hiểm theo yêu cầu từ phía ngân hàng, có thể gửi thông tin đến cơ quan thanh tra, giám sát ngân hàng theo hướng dẫn của Bộ tài chính.

TP Bank đã thực sự hiểu khách hàng?

Trở lại với nội dung chị Nhung “tố” bị TP Bank “ép” ký Biên bản tự nguyện bàn giao tài sản, cũng như việc không nhận được thông báo thu hồi nợ trước hạn và thông báo thanh toán dứt điểm các khoản nợ trước ngày 14/6/2019 (thời điểm chị Nhung được mời xuống ngân hàng gia hạn giấy tờ xe)…Bà Diệu Linh, đại diện truyền thông của ngân hàng TP Bank cho biết: “Trong quá trình vay vốn tại ngân hàng, bà Nhung đã nhiều lần vi phạm nghĩa vụ đã thỏa thuận trong hợp đồng giữa 2 bên, không hợp tác thanh toán dù chuyên viên quản lý khoản vay đã liên hệ, gọi điện nhắc nợ rất nhiều lần, nhưng khách hàng vẫn không thực hiện đúng nghĩa vụ thanh toán khoản nợ. Khi khoản nợ của khách hàng đã quá hạn và có rủi ro cao, bộ phận Truy thu bắt buộc thực hiện quy trình thu giữ tài sản bảo đảm theo đúng cam kết trong Hợp đồng và quy định của pháp luật”.

|

| Ngân hàng TP Bank đã thực sự vì quyền lợi khách hàng? |

Trước câu trả lời trên có thể thấy, nếu khách hàng vi phạm hợp đồng nhiều lần và không hợp tác thanh toán, thì việc TP Bank áp dụng biện pháp thu hồi tài sản bảo đảm là cần thiết. Tuy nhiên, theo nội dung sự việc thì trước ngày 14/6/2019, khách hàng mới chỉ chậm trả nợ cho TP Bank là 31 ngày (đầu tháng 6/2019 đã thanh toán khoản chậm trả này), còn các tháng trước đó vẫn đảm bảo thanh toán tiền nợ cho ngân hàng đầy đủ. Thậm chí, khi bị TP Bank yêu cầu thanh toán tiền nợ trước hạn, khách hàng cũng đã đề nghị TP Bank được thanh toán trước hạn số tiền 530 triệu đồng. Vậy, đây có phải là sự thiếu hợp tác trong thanh toán của khách hàng? Trong khi đó, khách hàng đã trình bày là không nhận được các thông báo về việc chậm trả, cũng như thanh toán tiền nợ trước hạn từ TP Bank…

Luôn khẳng định TP Bank làm đúng các quy trình khi thực hiện thu hồi nợ, giải chấp và bán đấu giá tài sản của khách hàng, tuy nhiên, đại diện TP Bank không thể giải thích cụ thể lý do, vì sao không đồng ý để khách hàng được phép thanh toán trước số tiền 530 triệu đồng (kiến nghị ghi tại biên bản làm việc ngày 5/7/2019 có ký xác nhận giữa 2 bên) mà lại quyết định bán đấu giá xe ô tô với giá thấp hơn nhiều số tiền chị Nhung đề nghị được trả nợ trước hạn (bán xe 400 triệu so với đề nghị trả là 530 triệu).

Với cách đòi nợ này, liệu TP Bank có đang đi ngược với phương châm của mình đặt ra đó là: mong muốn lấy nền tảng của “sự thấu hiểu” khách hàng để xây dựng phong cách chất lượng dịch vụ ngân hàng? Và liệu có đang đẩy khách hàng từ nợ quá hạn thành nợ xấu?

Nguồn: Báo lao động thủ đô