“Bán giấy lấy tiền” bị siết, đại gia xôn xao, giá BĐS tăng hay giảm?

“Bán giấy lấy tiền” bị siết, đại gia xôn xao, giá BĐS tăng hay giảm?

Về tác động của việc siết trái phiếu doanh nghiệp bất động sản, nhiều ý kiến cho rằng giá sau đó sẽ giảm. Tuy nhiên cũng có người lo ngại vấn đề giảm nguồn cung.

Siết là cần thiết

Liên tiếp gần đây, Thủ tướng Chính phủ và các bộ ngành đã có những động thái nhằm siết chặt, tăng kiểm soát, tạo ổn định và minh bạch thị trường trái phiếu doanh nghiệp.

Trao đổi với PV, chuyên gia Lê Xuyên Nghĩa, Thành viên Hội đồng Tư vấn Chính sách Tài chính Tiền tệ quốc gia, cho rằng việc siết chặt, kiểm soát là cần thiết, tránh sự phát triển ồ ạt, tạo rủi ro.

Theo ông Nghĩa, ở Việt Nam, do chưa có hệ thống xếp hạng tín nhiệm nên doanh nghiệp phát hành một cách “tự phát”. Theo đó, có những doanh nghiệp thuộc loại khá – tốt, có tài sản đảm bảo nhưng cũng có nhiều bên không có tài sản đảm bảo rủi ro rất lớn cho nhà đầu tư.

“Việc kiểm soát thị trường trái phiếu là cần thiết. Tuy nhiên, để xử lý “tận gốc” tạo sự phát triển bền vững cho thị trường cần tạo ra các cơ sở xếp hạng doanh nghiệp một cách tin cậy, đảm bảo tính ổn định lâu dài của thị trường, thu hút cả quốc tế”, ông Nghĩa nói.

TS. Nguyễn Đức Kiên – Tổ trưởng Tổ tư vấn Thủ tướng cũng nhấn mạnh với Dân trí: Việc kiểm soát, hướng tới một thị trường minh bạch hơn là cần thiết. Vừa qua theo ông Kiên, có tình trạng nhiều doanh nghiệp phát hành mức lãi suất rất cao. “Lãi suất cao đi kèm với rủi ro cao”, ông Kiên nhấn mạnh.

Thêm nữa, theo vị này, việc bất động sản hút vốn quá mạnh ở thị trường (bằng cách đưa ra mức lãi suất rất lớn) sẽ ảnh hưởng đến các ngành lĩnh vực sản xuất kinh doanh có mức lợi nhuận thấp hơn.

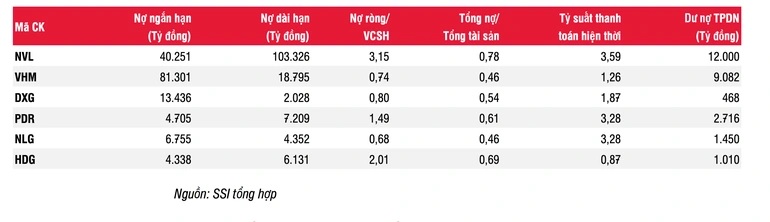

Theo báo cáo của SSI, bất động sản và ngân hàng tiếp tục là 2 tổ chức phát hành chiếm tỷ trọng nhiều nhất, lên tới 80% tổng lượng phát hành trong quý III. Trong đó, nhóm doanh nghiệp bất động sản phát hành tổng cộng 85.000 tỷ đồng (giảm 2,7% so với cùng kỳ và chiếm 45% tổng lượng phát hành trong quý).

Theo thống kê, tính chung 9 tháng năm nay, các doanh nghiệp bất động sản phát hành 201.000 tỷ đồng trái phiếu với lãi suất bình quân là 10,36%/năm, thấp hơn so với bình quân năm 2020 và kỳ hạn bình quân ở mức 3,8 năm.

Nhóm nghiên cứu SSI Research cũng cho biết, câu chuyện về “bom nợ Evergrande” đã khiến nhiều nhà đầu tư bắt đầu để ý hơn tới tài sản đảm bảo cho trái phiếu doanh nghiệp.

Đáng chú ý, theo chuyên gia của công ty chứng khoán trên, loại trừ các trái phiếu ngân hàng và định chế tài chính khác khi hầu hết phát hành đều không có tài sản đảm bảo.

Riêng trong nhóm trái phiếu bất động sản, tài sản đảm bảo chủ yếu là các dự án đầu tư, tài sản sẽ hình thành trong tương lai hoặc cổ phiếu/cổ phần của chính doanh nghiệp phát hành.

Cụ thể, nếu tính các trái phiếu bất động sản được đảm bảo một phần bằng cổ phiếu, con số này là hơn 140.000 tỷ đồng – chiếm 67% tổng lượng trái phiếu bất động sản phát hành 9 tháng đầu năm. Tỷ trọng các doanh nghiệp phát hành không có tài sản đảm bảo cũng tương đối cao, chiếm 15,8% tổng lượng phát hành, trong đó có một số lớn doanh nghiệp không niêm yết nên khả năng tiếp cận các thông tin tài chính của các doanh nghiệp này bị hạn chế.

“Đây sẽ là rủi ro lớn cho các nhà đầu tư trong trường hợp dòng tiền của các doanh nghiệp bất động sản không được đảm bảo nếu hoạt động sản xuất kinh doanh khó khăn và sẽ không trả được nợ gốc, lãi trái phiếu cho nhà đầu tư”, chuyên gia nhận định.

Thị trường bất động sản sẽ ra sao?

Nói về tác động tới thị trường bất động sản, chuyên gia Lê Xuân Nghĩa cho rằng các động thái mới được đưa ra, trên thực tế chưa biết thế nào. Việc siết chặt cũng có thời gian, do vậy ông Nghĩ cho rằng “kết quả” như thế nào cần một quá trình.

Tuy nhiên, theo ông Nghĩa, việc huy động qua kênh trái phiếu là một kênh rất quan trọng của các doanh nghiệp bất động sản. Do vậy nhiều doanh nghiệp sẽ khó khăn về vốn. Điều này sẽ tác động đến nguồn cung thị trường nói chung.

“Lấy được dự án đã khó, vốn lại khó khăn thì sẽ ảnh hưởng đến nguồn cung. Và như vậy khi thực hiện dự án các doanh nghiệp lại càng tối đa hóa lợi ích trên một sản phẩm bất động sản, tức là họ sẽ hướng tới những phân khúc đắt tiền”, ông Nghĩa lo ngại mức giá trên thị trường lại càng “dâng” lên cao hơn.

Trong khi đó, ông Lê Hoàng Châu – Chủ tịch Hiệp hội Bất động sản TPHCM (HoREA) cho rằng, việc thực hiện các quy định cũng buộc doanh nghiệp bất động sản phải thích nghi khi nguồn vốn bị siết lại nên không thể đầu tư tràn lan, sử dụng vốn không có trọng tâm như trước nữa. Thay vào đó, doanh nghiệp phải tập trung vào các dự án khả thi nhất, sớm đưa sản phẩm ra thị trường thì mới có thể huy động vốn từ khách hàng.

Theo chuyên gia, phát hành trái phiếu để bổ sung nguồn vốn lưu động cho doanh nghiệp và thực tế là dùng vốn để đầu tư xây dựng vào dự án. Bây giờ chỉ còn nguồn vốn huy động từ khách hàng là quan trọng nhất. Doanh nghiệp phải tập trung triển khai các giai đoạn trước đó như giải phóng mặt bằng, quy hoạch 1/500, xây dựng cơ sở hạ tầng, phần móng nếu là chung cư… để đủ điều kiện bán nhà đất là tài sản hình thành trong tương lai hoặc liên doanh, liên kết.

“Tất cả những yếu tố này dẫn tới việc các doanh nghiệp không thể đầu tư dàn trải, mua gom quỹ đất để dành mà sẽ triển khai dự án nhanh hơn, đưa sản phẩm ra thị trường sớm và nhiều hơn. Khi nguồn cung tăng lên thì giá bất động sản sẽ ổn định thay vì tăng nóng như thời gian qua”, vị chuyên gia nhấn mạnh.

“Nóng” chuyện “bán giấy lấy tiền”

Thị trường trái phiếu doanh nghiệp vừa qua “nóng” với nhiều thông tin quan trọng. Cụ thể, Thủ tướng Phạm Minh Chính đã yêu cầu thanh tra, kiểm tra, giám sát việc tuân thủ pháp luật về phát hành và sử dụng vốn thu được từ phát hành trái phiếu với các doanh nghiệp liên quan tới bất động sản.

Tính trong 11 tháng năm nay, mức tăng của thị trường này đạt trên 23,4% so với cùng kỳ năm 2020, tiềm ẩn nhiều rủi ro. Do đó, Thủ tướng Chính phủ Phạm Minh Chính yêu cầu Bộ Tài chính khẩn trương thực hiện thanh tra, kiểm tra, giám sát việc tuân thủ pháp luật về phát hành và sử dụng vốn thu được từ phát hành trái phiếu.

Đặc biệt là việc phát hành trái phiếu riêng lẻ của các doanh nghiệp bất động sản, của tổ chức tín dụng có liên quan đến doanh nghiệp bất động sản, các doanh nghiệp có khối lượng phát hành lớn, lãi suất cao, các doanh nghiệp có kết quả kinh doanh thua lỗ, các doanh nghiệp phát hành không có tài sản bảo đảm… Bộ Tài chính được yêu cầu báo cáo Thủ tướng Chính phủ trước ngày 15/12.

Trong một động thái nhằm hướng thị trường trái phiếu doanh nghiệp tiếp tục phát triển bền vững, minh bạch và hiệu quả, Bộ Tài chính đã tiến hành đánh giá tình hình thị trường thời gian qua và xây dựng dự thảo Nghị định sửa đổi, bổ sung một số điều của Nghị định số 153/2020/NĐ-CP về phát hành TPDN riêng lẻ.

Dự thảo Nghị định này đang được gửi lấy ý kiến các chuyên gia tư vấn, các thành viên thị trường và lấy ý kiến rộng rãi công chúng trên website Chính phủ và website Bộ Tài chính từ ngày 9/12.

Theo lãnh đạo Bộ Tài chính, thị trường trái phiếu doanh nghiệp có dấu hiệu tăng trưởng “nóng”, xuất hiện một số hiện tượng huy động vốn trái phiếu chưa tuân thủ quy định của pháp luật. Theo đó, cần tiếp tục hoàn thiện khung pháp lý và tăng cường công tác quản lý, giám sát.

Ngân hàng Nhà nước cũng đã ban hành Thông tư 16 quy định việc tổ chức tín dụng, chi nhánh ngân hàng nước ngoài mua, bán trái phiếu doanh nghiệp. Một trong những nội dung đáng chú ý là tổ chức tín dụng chỉ được mua trái phiếu doanh nghiệp khi tổ chức tín dụng đó có tỷ lệ nợ xấu dưới 3% theo kỳ phân loại gần nhất theo quy định của Ngân hàng Nhà nước Việt Nam về phân loại tài sản có, mức trích, phương pháp trích lập dự phòng rủi ro và việc sử dụng dự phòng để xử lý rủi ro trong hoạt động đối với tổ chức tín dụng trước thời điểm mua trái phiếu doanh nghiệp.

Ngoài ra, tổ chức tín dụng không được mua trái phiếu doanh nghiệp trong các trường hợp: Trái phiếu doanh nghiệp phát hành trong đó có mục đích để cơ cấu lại các khoản nợ của chính doanh nghiệp phát hành; trái phiếu doanh nghiệp phát hành trong đó có mục đích để góp vốn, mua cổ phần tại doanh nghiệp khác; trái phiếu doanh nghiệp phát hành trong đó có mục đích để tăng quy mô vốn hoạt động.

Tổ chức tín dụng không được bán trái phiếu doanh nghiệp cho công ty con của chính tổ chức tín dụng đó, trừ trường hợp tổ chức tín dụng là bên nhận chuyển giao bắt buộc bán trái phiếu doanh nghiệp cho ngân hàng thương mại được chuyển giao bắt buộc…

Trước đó, trong các giải pháp đưa ra nhằm ổn định thị trường bất động sản, Bộ Xây dựng đã đề nghị các bộ ngành liên quan theo dõi sát diễn biến thị trường phát hành trái phiếu doanh nghiệp lĩnh vực bất động sản nhằm kịp thời kiểm soát, điều chỉnh chính sách để thị trường bất động sản luôn phát triển một cách ổn định và lành mạnh, góp phần vào ổn định chung cả nền kinh tế.

Nguồn: Báo Môi Trường và Đô Thị