Áp lực đang bủa vây các ngân hàng: Ám ảnh nợ xấu quay trở lại

Dù nhiều ngân hàng báo lãi hàng nghìn tỷ đồng nhưng các chuyên gia vẫn lo ngại trong nửa cuối năm 2022, nợ xấu vẫn sẽ tiếp tục tăng mạnh do Thông tư 14 liên quan đến cơ cấu lại nợ đã hết hạn.

|

| Chuyên gia lo ngại nợ xấu sẽ gia tăng. (Ảnh: CTV/Vietnam+) |

Bức tranh lợi nhuận quý 2 và cả 6 tháng đầu năm 2022 của ngành ngân hàng đang dần hé lộ khi hàng loạt ngân hàng thương mại công bố lợi nhuận tăng trưởng khả quan. Dù vậy, nhiều doanh nghiệp vẫn đang “ngấm đòn” COVID-19 khiến áp lực nợ xấu ở một số ngân hàng nhỏ là hiện hữu.

Nợ xấu bủa vây những ngân hàng nhỏ

Gây nhiều chú ý trong báo cáo tài chính quý 2 vừa được Ngân hàng Thương mại cổ phần Quốc dân (NCB) công bố chính là phần nợ xấu. Trong khi phần lớn ngân hàng đều kiểm soát nợ xấu dưới 3% thì tại tỷ lệ này tại NCB nhảy vọt lên 11%, tức cứ 100 đồng thì có 11 đồng là nợ xấu.

Tính đến hết quý 2, tổng dư nợ cho vay khách hàng của NCB tăng 7% so với đầu năm lên gần 44.355 tỷ đồng; trong đó nợ dưới tiêu chuẩn (quá hạn từ 91 ngày đến 180 ngày) của NCB tăng 90% từ 600 tỷ đồng lên 1.144 tỷ đồng. Nợ nghi ngờ (chậm trả 3 tháng đến dưới 1 năm) gấp 15 lần so với đầu năm, từ mức 180 tỷ đồng lên 2.626 tỷ đồng. Nợ có khả năng mất vốn (quá hạn trên 1 năm) cũng tăng hơn 140% và lên 1.130 tỷ đồng.

Tính đến cuối tháng Sáu, tiền gửi của khách hàng tại NCB cũng giảm 2% so với đầu năm và xuống 63.200 tỷ đồng. Đây là năm thứ hai liên tiếp tiền gửi chảy vào hệ thống Ngân hàng Quốc dân ghi nhận chiều hướng đi xuống.

Tỷ lệ nợ xấu được giới chuyên gia dự báo tăng mạnh từ nửa cuối năm khi các ngân hàng phải ngừng cơ cấu nợ cho doanh nghiệp bị ảnh hưởng vì COVID-19 từ 30/6. Tuy nhiên, nợ xấu tăng vọt tại NCB cũng là hiện tượng lạ.

Tương tự, tại báo cáo quý 2 của Ngân hàng Thương mại cổ phần Xăng dầu Petrolimex (PGBank) mặc dù cho thấy nhiều khoản lãi tăng mạnh so với cùng kỳ như thu nhập lãi thuần tăng 15%, hoạt động dịch vụ tăng 74,5% và thậm chí hoạt động kinh doanh ngoại hối tăng gấp 3 lần so với quý II/2021, song nhiều khoản chi phí có mức tăng mạnh, đặc biệt là chi phí dự phòng rủi ro tín dụng tăng tới hơn 2 lần so với cùng kỳ.

Như vậy, lũy kế 6 tháng đầu năm, khoản trích lập chi phí dự phòng rủi ro tín dụng trong hai quý đầu năm của ngân hàng này tăng 50% và lên 142,5 tỷ đồng.

Thực tế báo cáo tài chính của ngân hàng, trong khi cho vay khách hàng giảm 4,5% so với đầu năm xuống còn 26.271,7 tỷ đồng, số dư nợ xấu nội bảng ở nhóm 3 và nhóm 5 lại lần lượt tăng 5,2% và 3,3% so với thời điểm cuối năm 2021.

Báo cáo tài chính riêng lẻ quý 2/2022 của Ngân hàng Thương mại cổ phần An Bình (ABBANK) vừa công bố cũng chỉ ra một thực tế tính đến thời điểm cuối tháng Sáu, số nợ xấu tuyệt đối của ngân hàng này là hơn 1.788 tỷ đồng, chiếm 2,3% tổng dư nợ và tăng 10,7% so với cùng kỳ.

Đáng chú ý, trong khi nợ xấu tăng lên thì dự phòng rủi ro tín dụng của ngân hàng lại giảm hơn 41%. Trong kỳ ngân hàng trích lập được hơn 873 tỷ đồng nhưng sử dụng dự phòng rủi ro tín dụng trong kỳ hơn 784 tỷ đồng. Số dư cuối kỳ còn lại hơn 300 tỷ đồng.

Số dư này là tương đối lo ngại so với quy mô nợ xấu của ABBANK, bởi dự phòng rủi ro tín dụng là “bộ đệm” vô cùng quan trọng để ngân hàng xử lý được nợ xấu. Tuy nhiên, ngân hàng chỉ có số dư 300 tỷ đồng, trong khi nợ xấu là 1.788 tỷ đồng, đặc biệt nợ xấu nhóm 5 là 1.038 tỷ đồng (cao hơn gần 3,5 lần).

Nợ xấu có thể gia tăng trong nửa cuối năm

Hiện nay, việc trích lập dự phòng nợ xấu là chỉ đạo quyết liệt và ưu tiên hàng đầu của Ngân hàng Nhà nước. Rất nhiều ngân hàng đến hết quý 2, nợ xấu tăng vọt và phải trích lập rất lớn. Việc không trích lập đủ, chỉ cần khách hàng không trả được nợ, tình hình kinh tế khó khăn sẽ gây áp lực vô cùng lớn đối với thanh khoản của ngân hàng và hệ thống.

Trước đó, giới chuyên gia tài chính và chính lãnh đạo nhiều ngân hàng thương mại cũng như Hiệp hội Ngân hàng từng nhiều lần cảnh báo rằng những tác động của dịch bệnh tới tình hình sản xuất kinh doanh và khả năng trả nợ của người vay sẽ gây áp lực rất lớn tới diễn biến nợ xấu của các ngân hàng thương mại.

|

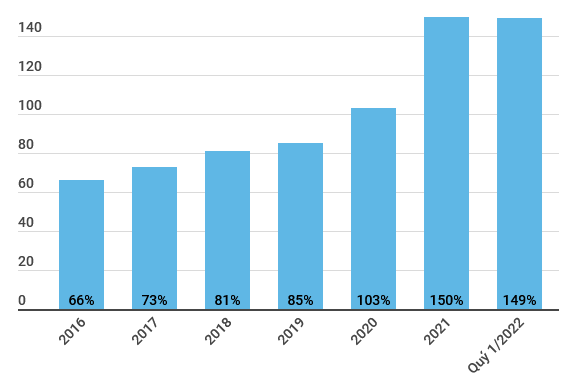

| Tỷ lệ bao phủ nợ xấu của 27 ngân hàng niêm yết và Agribank đến quý 1/2022. (Đơn vị: %) |

Qua thống kê 27 ngân hàng niêm yết của đơn vị xếp hạng tín nhiệm FiinGroup cho thấy tỷ lệ nợ xấu nội bảng tăng lên 1,42%, chưa bao gồm các khoản nợ tái cơ cấu do dịch COVID-19. Chuyên gia của FiinGroup cho rằng tỷ lệ nợ xấu nội bảng có thể tiếp tục tăng khi các ngân hàng chuyển dần các khoản nợ tái cơ cấu về đúng nhóm nợ, đặc biệt khi thời hạn tái cơ cấu nợ của Thông tư số 14 không còn.

Theo các chuyên gia của FiinGroup, ngoài những ngân hàng đã trích lập sớm, áp lực trích lập sẽ tăng lên với các ngân hàng còn lại. Những rủi ro tiềm ẩn với nợ xấu khi thị trường trái phiếu gặp khó khăn cũng là yếu tố cần theo dõi, cộng thêm sức khỏe của các doanh nghiệp bất động sản đang gặp khó sẽ tạo thêm thách thức với tăng trưởng lợi nhuận và chất lượng nợ của các ngân hàng.

Trong khi đó, chuyên gia kinh tế, phó giáo sư-tiến sỹ Đinh Trọng Thịnh nhận định lợi nhuận ngân hàng lớn và các ngân hàng “đua” báo lãi nhưng thực chất áp lực nợ xấu trong tương lai là rất lớn, có thể “ăn mòn” lợi nhuận. Theo ông Thịnh, Thông tư 14 liên quan đến cơ cấu lại nợ, giữ nguyên nhóm nợ, miễn giảm lãi suất cho khách hàng cá nhân và doanh nghiệp do dịch COVID-19 đã hết hạn vào 30/6 và Ngân hàng Nhà nước không gia hạn. Do đó, các ngân hàng đang phải tăng trích lập dự phòng rủi ro nợ xấu trong bối cảnh nợ xấu có thể gia tăng thời gian tới.

Đồng tình với các nhận định trên, tiến sỹ Cấn Văn Lực-thành viên Hội đồng tư vấn chính sách tài chính tiền tệ Quốc gia, dự báo nợ xấu nội bảng năm 2022 sẽ được đẩy lên mức 2% và nợ xấu gộp ở mức khoảng 6%.

“Mặc dù hiện nay nợ xấu nội bảng chỉ đang ở mức khoảng 1,4% nhưng Thông tư 14 đã hết hiệu lực. Nếu như thông tư này không được gia hạn thì những khoản lẽ ra không phải chuyển nhóm nợ sẽ phải chuyển nhóm. Như vậy thì đương nhiên nợ xấu sẽ tăng,” ông Lực lý giải.

Điểm sáng từ hệ thống tổ chức tín dụng là tỷ lệ bao phủ nợ xấu toàn ngành đã tăng mạnh trong vòng 6 năm qua, từ mức 66% cuối năm 2016 lên 150% nhờ động thái chủ động trích lập dự phòng rủi ro của các ngân hàng thương mại niêm yết. Có những ngân hàng đã tích cực, chủ động trích lập dự phòng rủi ro cho toàn bộ các khoản nợ cơ cấu theo Thông tư 14 trước thời hạn như Vietcombank, BIDV… Tỷ lệ bao phủ nợ xấu hợp nhất còn đạt mức cao kỷ lục từ trước tới nay tại một số ngân hàng như Vietcombank đạt 506%, BIDV đạt 219%, ACB đạt 210%… qua đó tăng sức đề kháng cho toàn hệ thống trước những diễn biến khó lường của đại dịch./.

Nguồn: Báo xây dựng